來源:《中國外匯》2021年第6期

作者:李劉陽

商業銀行避險工具和方案,能夠滿足企業多樣化的風控需求,降低保值成本,支持企業有效管理跨境融資中的匯率風險。

在2015年“8·11”匯改之后,人民幣匯率的彈性顯著提升。隨著匯價更多由市場供求決定,企業跨境融資活動所產生的匯率風險敞口將會對企業的盈利產生越來越大的影響;如果敞口較大,匯率損益的波動甚至會影響到企業全年的收益。而盈利穩定性的下降則會對企業的財務穩定產生負面沖擊,進而對企業造成評級和估值下降,帶來融資成本抬升等不利影響。因此,合理使用匯率風險管理工具,針對不同的需求實施套期保值等匯率管理,成為在人民幣匯率彈性增加的背景下跨境融資企業的當務之急。

中國企業跨境融資需求增多

人民銀行于2017年1月11日發布《中國人民銀行關于全口徑跨境融資宏觀審慎管理有關事宜的通知》(銀發〔2017〕9號),進一步放寬了境內企業和金融機構的跨境融資政策,鼓勵境內機構舉借外債。隨著政策的逐步落實,越來越多的企業將跨境融資作為降低融資成本的一種手段。2020年,新冠肺炎疫情的全球擴散導致主要發達國家央行采取了超常規的貨幣寬松,外幣流動性隨之泛濫,跨境融資的資金成本更凸顯優勢,企業的跨境融資需求也顯著增多。

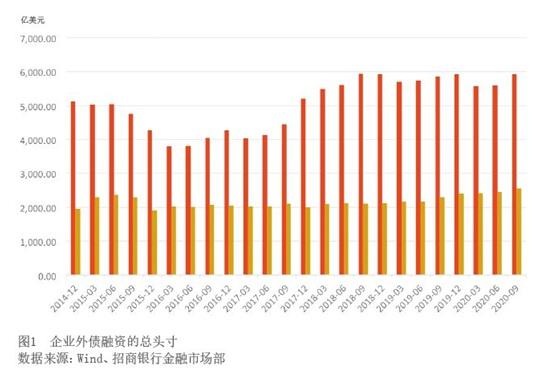

根據外匯局公布的《中國全口徑外債情況表》,至2020年第三季度,其他部門(排除政府、央行和銀行)的外債總頭寸達到了5934億美元,創出2018年第三季度(中美貿易摩擦加劇)以來的新高,相比疫情沖擊期間的水平也有了明顯恢復。而企業跨境關聯借款的(直接投資:公司間貸款)的頭寸余額也出現了明顯的抬升。兩者相加,企業的外債頭寸占了外債總頭寸的近40%,是除了銀行之外的第二大外債主體(見圖1)。再就是中資美元債的發行規模和發行數量也呈逐年增加態勢,2020年新發債規模達2457億美元,占亞洲美元債總量的比例由2010年的10%上升至目前的50%以上,逐漸主導了亞洲市場(見圖2)。

除了外債之外,境外資本市場也成為境內企業或紅籌企業融資的重要渠道。以中國香港市場為例,發行H股的上市公司數量從2010年年初的159家增長到2020年年末的291家,10年間增長了83%。

跨境融資活動的增加,在企業的資產負債表中形成錯配。利用外幣債務類融資工具的實體,在資產負債表中將體現為資產本幣化,負債外幣化;而做跨境股權類融資的實體,在融資外幣留存階段則會在表中體現為一部分為外幣資產。上述資產負債表上的幣種錯配,構成了外匯風險敞口,其估值的變化將會隨著匯率的升跌而出現波動。在人民幣匯率上升的時點,外幣凈資產敞口會蒙受匯兌損失,而外幣凈負債敞口則會獲得匯兌收益;而在人民幣匯率下跌的時點,外幣凈資產敞口將會出現匯兌收益,而外幣凈負債敞口將會蒙受匯兌損失。

不同需求場景下商業銀行的匯率風險管理方案

跨境外債融資場景下的匯率風險管理方案

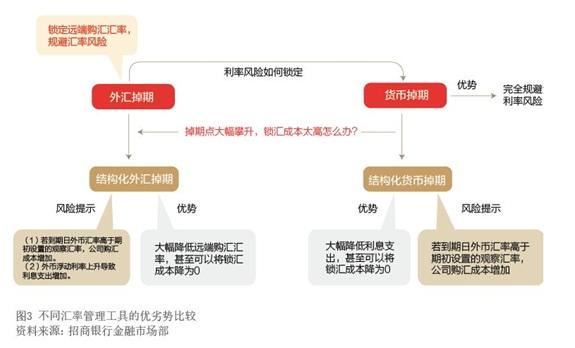

如果企業開展了內保外債、內保外貸、外保內貸、境外直貸及跨境并購融資等跨境融資業務,其資產負債表上會產生凈外幣負債。對于這類敞口,可根據其風險偏好和負債期限的長端,采取外匯掉期、貨幣掉期、結構性掉期等工具對沖外匯風險敞口(見圖3)。

外匯掉期是指交易雙方約定以貨幣A(一般為外幣)交換一定數量的貨幣B(一般為人民幣),并以約定價格在未來約定的日期以貨幣B反向交換同樣數量的貨幣A。外匯掉期的優勢在于,當外幣融資成本較低時,有跨境外債融資的企業可以通過外匯掉期近結遠購的方式,將外幣資金轉換為人民幣進行使用,同時鎖定遠期購匯的匯率風險。

貨幣掉期是指交易雙方在約定期限內進行兩種不同貨幣間本金和利息交換的交易。貨幣掉期的目的在于降低籌資成本及防止匯率及利率變動風險造成的損失。相比外匯掉期,貨幣掉期一般用于大于1年期限的跨境外債融資。當外幣融資成本較低時,企業可以通過一個更低成本的外幣融資,然后通過貨幣掉期換成人民幣債務,從而大大降低直接融資人民幣的成本,企業也沒有任何匯率和利率風險,等同于直接融資人民幣。

結構性掉期指基于企業對市場的預期,通過在普通掉期的基礎上搭配結構化產品形成組合,通過設定上限或下限,達到優化鎖匯價格的交易方案。結構性掉期的優勢在于,可以有效降低鎖匯套保成本:當外幣融資成本較低但鎖匯成本較高時,企業可以通過結構化掉期大幅降低融資成本。特別是對有外匯收匯的企業,可以將鎖匯成本降低至0。

在合適的時間窗口,通過錯幣種融資+衍生工具鎖匯,可以達到與人民幣流動資金貸款類似的效果;但相比流貸,跨境融資還能顯著降低企業的融資成本。融資配套匯率風險管理工具,能夠幫助企業降低跨境融資的匯率錯配敞口因市場波動給總體財務成本帶來的影響,避免由此產生的超額損失,控制財務風險。

海外股權融資后有外幣留存場景下的匯率風險管理方案

在全球美元流動性泛濫的大背景下,不少企業在海外資本市場上市融資,或者通過引入戰略投資者的方式獲得了資本金。這類外幣資本金在對外支付使用之前,在資產負債表上形成了大量外幣資產。由于這部分資金很可能在將來某個時點支付使用,因此企業不希望將資金結匯而將其保留為美元存款。這就會在人民幣升值時點,導致這類資產的匯率估值損失。鑒于美元資本金的財務運用收益偏低,在資金使用上不如人民幣更有效率,對此類資產,企業可通過雙貨幣存款和黃金掉期存款等方式增加外幣資金的運用收益,降低匯兌損益所帶來的財務風險。

雙貨幣存款是指企業將人民幣或外幣資金存放在銀行,由銀行在存款基礎上賣出外匯期權,利用期權費提升存款收益的一種結構性存款工具。由于這種工具會產生到期本金被以期權行權價格兌換為另一幣種的風險,因此適合外幣留存會在將來以另一種貨幣支付的企業。這樣,即使發生貨幣轉換,該幣種也可以用于未來的支付。

黃金掉期存款是指企業在銀行買入賬戶貴金屬,同時賣出一定期限的遠期,通過獲得貴金屬資產及掉期點的收益,來實現外幣資產增值的一種結構化產品。相比美元存款,此類存款利用了黃金掉期點,增加了外幣留存資產的收益。

報表匯率風險管理場景下的匯率風險管理方案

某些在境外上市的公司,由于其報表幣種與實際運營幣種存在差異,這類貨幣錯配就形成了匯率風險敞口。在合并報表時,這類敞口可能會因為匯率波動而產生匯兌損益。這類企業本身可能并不存在跨境資金流動,但在跨境融資中可能會因為幣種問題形成報表上的匯率風險敞口。針對這類匯率風險管理的需求,企業可通過差額交割遠期交易形式管理報表上的匯率風險。

差額交割的遠期交易指企業與銀行在期初簽約人民幣對外幣的遠期交易。合約到期后,雙方按照央行定盤價或其他約定的基準價格進行差額交割(差額為重估匯率與鎖定匯率的差值)。合約到期后,雙方還可繼續展期,以鎖定下一個報表周期的匯率風險。

差額交割的遠期產品匹配了客戶月末、季末或年末報表匯率重估的需求,可完全對沖損益波動,避免基差風險,平滑匯兌損益科目,滿足企業規避報表的匯率風險的需求。其好處在于,其損益差額用人民幣交割,從而可免去企業購匯交割損益的麻煩。

“一帶一路”跨境融資場景下的匯率風險管理方案

近年來,中國企業對“一帶一路”相關國家和地區的投資規模與日俱增。商務部的數據顯示,從2013年開始,中國對東盟和非洲的直接投資金額首先超過了對發達經濟體(美國、歐盟、日本)的直接投資總額。此后,除了2016年之外,中國對東盟和非洲的直接投資一直呈逐年增長態勢,并連續超過了對美、歐、日的直接投資總和。貿易和投資往來的增加,帶來了巨大的融資需求,尤其是與投資相關的活動。由于此類投資未來產生的當地貨幣現金流可以覆蓋還款,因而在前期投入時如果能以當地貨幣進行融資,則可以在很大程度上規避匯率波動的風險。此類有“一帶一路”貨幣融資需求的企業,可以合理運用央行與“一帶一路”國家和地區簽訂的雙邊本幣互換額度進行外幣融資,在獲取當地貨幣的同時也規避了匯率風險。

央行動用互換額度為企業提供融資已有先例。韓元貸款是本幣互換中“一帶一路”貨幣額度啟動的首個例子。在2008年12月,中國人民銀行與韓國央行簽署了首個本幣互換協議之后,韓國央行便開始積極推動雙邊互換資金的使用。在2012年12月,韓國央行公布了利用中韓貨幣互換額度對兩國貿易融資進行支持的方案,其中包含兩國進出口企業動用本幣互換中的韓元額度進行貿易融資和結算的相關程序和框架。2013年10月,中國人民銀行貨幣政策司公開市場業務操作室下發了《關于開展中韓本幣互換存在有關問題的通知》,就商業銀行開展韓元貸款的有關問題的程序進行了部署和說明。2014年11月27日,山東省某商業銀行獲得中國人民銀行發放的首筆3000萬韓元貸款,約合人民幣16.9萬元。這是全國第一筆地方法人機構直接與央行開展中韓貨幣互換項下的韓元貸款業務,用于當地企業進口項下的韓元支付。

對于企業而言,通過申請動用央行本幣互換資金進行融資具有諸多優勢。其中最顯而易見的好處就是融資成本的降低。在上述韓元貸款實例中,通過本幣互換資金獲得的韓元融資成本,是韓國的銀行間資金拆借利率,低于境內企業直接在中國商業銀行或韓國本土商業銀行進行韓元融資的成本,也低于境內企業在境內的人民幣融資成本。

隨著人民幣匯率市場化改革的加速推進,人民幣匯率雙向波動的格局正在形成。從短期看,人民幣匯率的波動已經逐步呈現成熟貨幣隨機游走的特征。我國對外開放程度正逐步提升,中國企業跨境融資需求也在日益提升。跨境融資的快速發展,將不可避免地給中國企業帶來大量的幣種錯配,以及在境外運營報表折算場景下的匯率風險管理需求。匯兌損益在財務報表中的管理將不容忽視,并成為中國企業跨境融資風險管理的核心議題。跨境融資企業做好相應的財務制度安排,按需求合理運用商業銀行提供的各種工具管理匯率風險,具有很強的現實意義。

目前,商業銀行所擁有多樣化的工具和避險方案,可以針對不同的融資場景,管理匯率風險,基本可以滿足企業外幣保值增值、降低套期保值成本、長期限融資匯率管理、財務報表匯率風險管理和小幣種融資匯率風險管理等多樣化的需求,幫助企業在“風險中性”理念的基礎上管理好跨境融資所產生的匯率風險。未來,這些工具將能夠滿足企業多樣化的風控需求,降低保值成本,支持企業有效管理跨境融資中的匯率風險。

作者系招商銀行金融市場部外匯首席分析師